現在日本の金融機関の課題として、日々話題になっているのが市場の評価を映す「PBR(株価純資産倍率)1倍割れ」という問題です。もちろん金融機関もすぐに対策を講じており、自社株買いや関連政策株の放出などが報じられています。しかしながら金融機関は一般事業会社と違い厳しい自己資本規制、CET1規制などがあり、一部の米国企業などがROE(自己資本利益率)向上のために行っているような利益を上回る自社株買いなどの政策はとれません。そのため「事業ポートフォリオ変革/事業多角化」のような方向性を模索することになります。

今回は、オラクルのお客様の金融機関の事例を参考にして、「ROE向上のためのバランスシート計画と収益性分析アプローチ」に関して2回に渡ってレポートしたいと思います。

1. ROE向上と事業ポートフォリオ変革

金融機関はまずROEの向上を急いでいます。PBRはROEにPER(株価収益率)を乗じて算出するということもありますし、金融機関においてはPBRとROEは極めて高い相関関係があるというデータもあるためです※1。

そしてこのROE向上のため、メガバンク、地方銀行は「事業の多角化、事業の売却、事業ポートフォリオ変革」を追求しています。

2. ROE要因分解

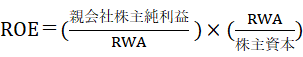

ROE向上のための施策として要因を特定する必要があります。MUFG様が金融機関のROE向上のための要因分解とドライバーを公開されていますのでこれを参考にしてみましょう※2。

と表すことができ、利益・経費・RWA(リスクアセット)をドライバーとして位置づけることができるとしています。

と表すことができ、利益・経費・RWA(リスクアセット)をドライバーとして位置づけることができるとしています。

さて要因が特定できたので、これらをトラックして改善するために、特に米国金融機関が行っている「収益性と経費管理」、「リスク管理と規制対応(IFRS等)」、「バランスシート予測計画」の3つを連携させたデータの統合アプローチと分析をご紹介します。

3. 統合アプローチのためのデータ準備

「収益性」、「経費」、「リスク管理」などのデータは相互に密接に連関しています。これらの詳細な分析結果を得ようとしたとき、複数のデータソース(金融機関によっては100以上のケースもあります)からそれぞれの管理項目に対してデータを準備しないといけません。これはデータの重複、管理の重複、コストの増加を意味します。

そこで考案されたのが「リスク、財務、収益性、経費のためのデータ統合」アプローチです。これらに必要なデータを一元化し、重複なしにかつすべての必要な明細データや仕訳データ、リスクデータを格納しておく「データファンデーション」というデータ基盤を準備します。効率的にかつパフォーマンスが出せるような格納には「予め定義された金融データモデル」を活用するのも重要です。このようなデータ基盤は「シングルデータソース」と呼ばれることもあります。

このデータファンデーションに対し、

・FTPエンジン

・リスク測定エンジン

・キャッシュフローエンジン

を備えておけば、統合アプローチのためのデータ準備は整ったと言えます。

4. ALM委員会での詳細な収益性データと分析

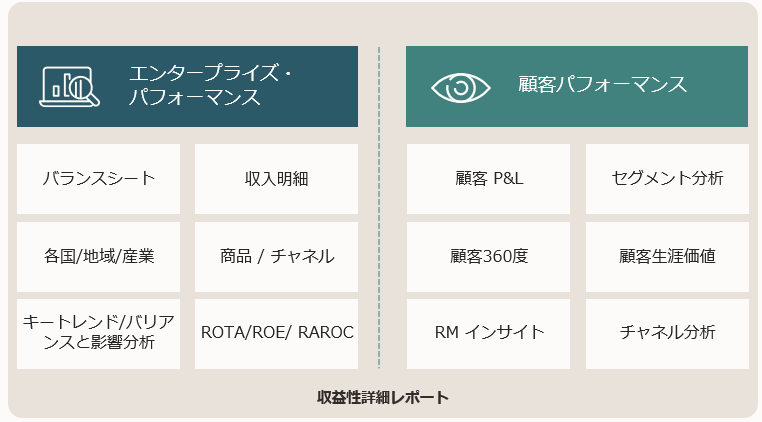

さてここから読者の皆様が、ある朝のALM委員会に参加したとしましょう。「事業ポートフォリオ変革」が重要なテーマになっています。皆様はどのようなデータを準備しますか?オラクルはグローバルのトップ銀行と組んで、意思決定に必要なデータをベストプラクティスとして提示していますので、ぜひ以下を参考にしていだければと思います。今回は特に「収益性管理」に焦点を当てます。

・エンタープライズパフォーマンス

「事業ポートフォリオ変革」なのですから、それぞれの事業の収益性と実績をタイムリーに把握する必要があります。最も重要なのが各LOBのROE指標です。また地域、産業、商品、チャネルなどマルチディメンションでの収益性把握の機会も必要でしょう。

・顧客パフォーマンス

ここでは「エンタープライズ」とデータの粒度が異なることに注意しましょう。ALM委員会ではサマリデータだけでなく、重要顧客ごとの収益性を提示する必要があります。Top30顧客における収益性、チャネルごとの経費、LTV、商品、リスク資産を把握し、その後の資本政策を決めていく必要があります。

「エンタープライズ」や「顧客」のデータ関して共通して言えるのは、「金利リスク」を調整した後の収益である必要性です。商品、チャネル、事業ラインごとの収益性を正確に把握するには、FTPアプリケーションを利用して、金利リスクを一元化し、効果的なリスク管理を行うことができます。

以上でALM委員会における「収益性データと分析」の準備は完了です。どの事業がROEの向上が見込めるのか、入れ替えるべき事業の判断のための基礎データを提供できたのではないでしょうか。

今回はROE向上のための特に重要な要素である「収益性分析アプローチ」に関してレポートいたしました。パート2では、「バランスシート予測計画」を見ていきたいと思います。

オラクルは、Oracle Cloud EPM Profitability and Cost Management(収益性と経費)およびOracle Financial Services Profitability and Balance Sheet Management Cloud Services(リスク調整後収益性およびバランスシート計画)を通じて、金融機関のROE向上をサポートしています。皆様からのご意見・アイディアを共有いただければと思います。

※1 地域金融機関の今後(上) 先進的なシステム開発カギ(2023年7月18日 日本経済新聞オンライン版)(https://www.nikkei.com/article/DGKKZO72762110U3A710C2KE8000/)※日本の地銀とグローバル銀行のROE、PBR比較を参考

※2 MUFG Report 2022(統合報告書)CFOメッセージ(三菱UFJフィナンシャル・グループウェブサイト)(https://www.mufg.jp/ir/report/disclosure/ir2022_cfomessage/index.html)